Choisir une assurance moto sans se planter, c’est finalement assez simple : il suffit de partir de votre profil réel plutôt que de vous laisser embobiner par la première offre venue.

Jeune permis, motard urbain qui se tape les bouchons quotidiens, passionné de roadtrips ou malussé en quête de rédemption ? Chaque profil appelle une stratégie différente. Un jeune conducteur aura tout intérêt à privilégier une formule intermédiaire avec de solides garanties corporelles 1, là où un motard confirmé pourra optimiser son budget en ajustant finement ses options. Les conducteurs malussés trouveront des solutions adaptées, même si le chemin sera moins direct.

La vraie question n’est pas « quelle est la meilleure assurance moto » mais « quelle est la bonne pour MOI, avec mon historique, mon usage et ma machine ». Ce guide vous accompagne profil par profil, avec des recommandations concrètes, des tableaux de décision et même des témoignages de motards qui ont fait leurs choix (et leurs erreurs) avant vous.

Comprendre les catégories de profils motards utilisées par les assureurs

Les assureurs ne voient pas votre belle gueule de motard rebelle, ils voient des statistiques et des critères objectifs qui déterminent votre niveau de risque.

Les critères qui déterminent votre profil d’assuré

Votre profil d’assuré moto se construit sur plusieurs piliers que les compagnies analysent pour établir votre tarif. Certains critères pèsent plus lourd que d’autres dans la balance, et les connaître vous permet d’anticiper votre positionnement tarifaire :

- Âge et ancienneté du permis : les moins de 25 ans ou permis de moins de 3 ans subissent des majorations pouvant atteindre 100% du tarif de base2

- Coefficient bonus-malus : démarre à 1 et peut descendre jusqu’à 0,50 après 13 ans sans sinistre, ou grimper jusqu’à 3,50 en cas d’accidents responsables

- Type et puissance de la moto : une sportive de plus de 100 chevaux coûtera systématiquement plus cher qu’un roadster équivalent

- Usage déclaré : trajet domicile-travail quotidien versus usage loisir occasionnel, avec un kilométrage annuel estimé

- Zone géographique : Paris et sa banlieue affichent des tarifs 30 à 50% supérieurs aux zones rurales

- Historique de résiliation : avoir été résilié pour non-paiement ou sinistralité excessive vous catégorise comme profil à risque

- Lieu de stationnement : garage fermé versus stationnement rue, box versus parking collectif

- Antécédents de sinistres : nombre, nature et responsabilité des accidents sur les 3-5 dernières années

Quiz : identifiez précisément votre profil en 8 questions

Votre Profil Pilote

Profil Type

Plutôt que de vous perdre dans des comparateurs généralistes, commencez par répondre honnêtement à ces questions discriminantes. Votre profil de pilote détermine directement les garanties pertinentes et le budget réaliste à prévoir. Combien d’années de permis moto détenez-vous ? Moins de 3 ans vous classe en jeune conducteur avec les surcoûts associés. Quel kilométrage annuel parcourez-vous réellement ? Moins de 5000 km orientent vers une formule loisir économique, plus de 15000 km nécessitent une protection renforcée. Votre moto dort-elle dans un garage fermé ou stationne-t-elle en rue ? La différence de prime peut atteindre 40%. Quel est votre coefficient bonus-malus actuel ? Un malus supérieur à 1 limite vos options et augmente de façon significative les tarifs. Avez-vous eu des sinistres responsables ces trois dernières années ? Leur nombre et leur nature impactent directement votre acceptation et votre tarification. Utilisez-vous votre moto pour vos trajets professionnels quotidiens ? L’usage mixte ou professionnel appelle des garanties spécifiques. Quelle est la valeur à neuf de votre machine ? Une moto de moins de 3000 € ne justifie probablement pas un tous risques. Avez-vous déjà été résilié par un assureur ? Cette situation vous dirige vers des assureurs spécialisés avec des conditions particulières.

Vidéos

5 CONSEILS pour Choisir la MEILLEURE ASSURANCE MOTO ! (2025)

Lien affilié pour comparer les ASSURANCES MOTO …

ASSURANCE MOTO : Laquelle Choisir ? | COMPARATIF : Meilleure Assurance Moto Pas Chère (Comparateur)

Lien affilié pour comparer les assurances …

L’assurance moto pour les profils selon l’expérience de conduite

Maintenant que vous avez identifié les critères qui vous définissent, creusons le paramètre qui pèse le plus lourd : votre expérience au guidon.

Jeune conducteur ou permis récent : quelles garanties prioriser ?

Passons les choses au clair : assurer une moto avec un jeune permis coûte cher, très cher même. Les assureurs appliquent des surprimes pouvant doubler votre cotisation de base pendant les trois premières années. Mais ce n’est pas une raison pour se contenter du tiers minimal obligatoire qui ne couvre que les dégâts causés aux autres. Avec l’inexpérience vient un risque accru de chute sans tiers impliqué, et là, le tiers ne vous protège absolument pas. La formule intermédiaire représente le meilleur compromis pour un jeune conducteur moto : elle inclut en général la garantie vol (votre moto neuve ou récente a de la valeur), les dommages collision (vous paierez la casse de votre machine) et surtout une solide garantie protection corporelle du conducteur. Cette dernière devient votre vraie bouée de sauvetage : elle prend en charge vos frais médicaux, votre perte de revenus et verse un capital en cas d’invalidité permanente. Certains assureurs spécialisés comme April Moto proposent des indemnisations jusqu’à 1,2 million d’euros pour les accidents corporels3. Côté budget, comptez entre 800 et 1500 € annuels pour une 600 cm³ avec une formule équilibrée en région parisienne, moitié moins en province. Astuce pour réduire la facture : suivez un stage de conduite post-permis (certains assureurs accordent 10% de remise), garez votre moto dans un garage fermé et limitez le kilométrage déclaré si votre usage est vraiment occasionnel 😊.

Motard confirmé (3-10 ans d’expérience) : optimiser son rapport garanties/prix

Avec quelques années au compteur et un bonus qui commence à descendre, vous entrez dans la zone de confort tarifaire. Votre profil intéresse les assureurs et vous pouvez enfin jouer sur la concurrence pour optimiser votre assurance moto. La stratégie change : plutôt que de chercher la protection maximale tous azimuts, analysez vos vrais risques. Votre moto a plus de 5 ans et cote moins de 4000 € ? Un tous risques devient discutable, une formule intermédiaire avec vol et incendie suffit largement. Vous roulez peu et votre machine dort au garage ? Négociez une franchise kilométrique qui réduit la prime de 15 à 25%. À ce stade, concentrez votre budget sur deux garanties souvent négligées : l’assistance 0 km (indispensable si vous roulez loin de chez vous) et la protection des équipements (casque, blouson, gants représentent facilement 1500 €). Certains contrats plafonnent le remboursement des accessoires à 300 €, d’autres montent à 3000 €, vérifiez ce point précis. Autre levier d’optimisation : le paiement annuel plutôt que mensuel vous fait économiser 5 à 8% de frais de fractionnement. Et si vous possédez plusieurs véhicules, regroupez vos contrats chez le même assureur pour bénéficier de remises multi-contrats pouvant atteindre 15%.

Senior et motard expérimenté : adapter sa couverture après 50 ans

Passé 50 ans avec un beau bonus de 0,50, vous êtes le profil chouchou des assureurs. Vos primes baissent naturellement et votre expérience joue en votre faveur. Paradoxalement, c’est le moment de revoir votre couverture à la hausse sur certains points. Votre capital corporel doit rester élevé : les séquelles d’un accident à 55 ans se gèrent différemment qu’à 25 ans, et vos revenus actuels justifient une protection conséquente. En revanche, si vous roulez sur une machine ancienne dont la cote a fondu, basculer du tous risques vers une formule intermédiaire libère un budget que vous réinvestirez utilement dans de meilleures garanties corporelles et assistance. Attention à l’âge de la moto : certains assureurs refusent d’assurer en tous risques des machines de plus de 10 ans, d’autres fixent la limite à 7 ans. Vérifiez également les conditions d’indemnisation : valeur à dire d’expert, valeur d’usage ou valeur agréée pour les motos de collection. À partir de 60-65 ans, quelques assureurs commencent à appliquer des surprimes ou à limiter certaines garanties, scrutez les conditions générales. Dernier point souvent ignoré : si vous prêtez régulièrement votre moto à votre conjoint ou vos enfants, déclarez-les comme conducteurs secondaires, sinon vous risquez un refus d’indemnisation en cas de sinistre.

Choisir selon votre usage réel de la moto

L’expérience au guidon ne fait pas tout. Deux motards du même âge avec le même bonus peuvent avoir des besoins radicalement opposés selon qu’ils enfourchent leur machine tous les matins ou seulement les dimanches ensoleillés.

Trajet quotidien urbain : les garanties indispensables pour rouler serein

Utiliser sa moto pour les trajets domicile-travail en ville change complètement la donne. Vous multipliez l’exposition aux risques : stationnement répété en rue, circulation dense, tentations de vol accrues. Voici les garanties à privilégier selon les risques urbains spécifiques :

| Usage urbain | Risques spécifiques | Garanties essentielles | Garanties optionnelles |

|---|---|---|---|

| Trajet quotidien | Vol stationnement rue, accrochages parking, vandalisme | Vol avec remboursement valeur à neuf si moto <2 ans, garantie accessoires, assistance 0 km | Protection juridique, prêt de guidon, garantie casque et équipements |

| Livraison professionnelle | Kilométrage élevé, stationnements multiples, usage intensif | Responsabilité civile usage professionnel, garantie marchandises transportées, protection corporelle renforcée | Véhicule de remplacement, garantie panne mécanique |

| Stationnement rue obligatoire | Vol, vandalisme, dégradations | Vol avec franchise réduite, antivol homologué SRA obligatoire, garantie dommages tous accidents | Garantie valeur à neuf étendue, protection accessoires amovibles |

La garantie vol devient non négociable pour un usage urbain quotidien, avec deux points de vigilance : vérifiez les exigences de l’assureur sur le type d’antivol (souvent SRA ou équivalent) et le lieu de stationnement nocturne. Certains contrats refusent d’indemniser si la moto dort systématiquement en rue alors que vous avez déclaré un garage. L’assistance 0 km mérite également son pesant d’or : tomber en panne à 5 km de chez vous un matin de semaine sans cette option vous coûtera 150 à 200 € de dépannage à vos frais. Dernier point pour les motards urbains : la garantie dommages collision ou tous accidents. En ville, les accrochages sans tiers identifié (portière qui s’ouvre, piéton qui traverse, cycliste qui déboîte) sont monnaie courante. Sans cette garantie, vous assumez 100% de la casse même si vous n’êtes pas fautif.

Motard loisir et week-end : éviter de payer pour une couverture surdimensionnée

Vous sortez votre moto 30 dimanches par an et quelques balades estivales ? Inutile de payer une assurance moto calibrée pour 15000 km annuels. Le profil loisir occasionnel appelle une formule allégée qui vous fait économiser 30 à 40% par rapport à un usage quotidien. Première optimisation : déclarez honnêtement votre kilométrage réel. La plupart des assureurs proposent des forfaits 3000, 5000, 8000 ou kilométrage illimité avec des écarts tarifaires significatifs. Si vous roulez vraiment peu, certains assureurs spécialisés proposent même des formules « au kilomètre » avec un boîtier connecté. Côté garanties, le tiers étendu ou l’intermédiaire suffisent largement : responsabilité civile obligatoire, vol et incendie (votre moto a de la valeur même si elle roule peu), assistance (vous serez bien content de l’avoir si vous tombez en rade à 200 km de chez vous). En revanche, zappez les options de véhicule de remplacement (vous n’en avez pas besoin pour aller bosser) et les garanties panne mécanique (une moto peu utilisée tombe rarement en panne). La vraie question pour le motard loisir concerne la garantie dommages : faut-il assurer sa machine en tous accidents ? Réponse pragmatique : si votre moto vaut moins de 5000 € et que vous avez de quoi assumer une casse, le jeu n’en vaut pas la chandelle. Au-delà de cette valeur ou si vous ne pourriez pas racheter une machine équivalente de votre poche, prenez la garantie.

Passionné de roadtrips et grands trajets : quelle protection pour vos aventures ?

Les avaleurs de kilomètres qui enchaînent les virées de plusieurs jours ont des besoins spécifiques que les contrats standard couvrent mal. Votre assurance moto doit vous protéger loin de chez vous, parfois à l’étranger, avec une machine souvent chargée d’équipements et de bagages. Premier point non négociable : une assistance étendue géographiquement qui couvre toute l’Europe (voire au-delà si vous visez le Maroc ou l’Est) avec rapatriement du pilote ET de la moto, hébergement en cas d’immobilisation et véhicule de remplacement ou billet retour. Les contrats basiques limitent souvent l’assistance à la France métropolitaine ou plafonnent le rapatriement à 1000 km. Deuxième garantie à muscler : la protection des équipements et bagages. En roadtrip, vous trimbalez facilement 2000 à 3000 € de matos (bagagerie, vêtements techniques, GPS, caméra, camping). Vérifiez que votre contrat couvre le vol des accessoires même non fixés et les bagages transportés, avec un plafond d’au moins 3000 €. Certains assureurs spécialisés proposent des extensions spécifiques « grand tourisme » incluant l’assistance juridique à l’étranger (bien utile en cas d’accident hors de France) et la garantie des frais de réacheminement de vos passagers. Budget à prévoir pour une formule grand tourisme complète : comptez 20 à 30% de plus qu’une assurance standard, mais vous roulerez l’esprit tranquille de la Norvège à l’Andalousie.

Les profils à situation particulière

Si les grands trajets appellent des garanties sur mesure, certains profils se heurtent à des difficultés bien plus basiques : trouver un assureur qui accepte de les couvrir.

Voici la réalité que personne ne vous dit franchement :

Conducteur malussé ou résilié : retrouver une assurance adaptée

Vous avez accumulé les sinistres ou votre précédent assureur vous a remercié pour non-paiement ? Bienvenue dans le club des profils à risque. La bonne nouvelle : l’assurance reste obligatoire et des solutions existent. La moins bonne : vous paierez plus cher et vos options seront limitées. Les conducteurs malussés avec un coefficient supérieur à 1,50 ou ayant subi plusieurs résiliations doivent souvent se tourner vers des assureurs spécialisés ou le Bureau Central de Tarification (BCT) en dernier recours. Le BCT oblige un assureur à vous couvrir mais uniquement au tiers, et le tarif sera salé. Avant d’en arriver là, testez les assureurs spécialisés dans les profils résiliés qui proposent des formules adaptées, certes plus chères de 50 à 100% qu’un profil standard, mais avec des garanties correctes. Votre stratégie de reconstruction : acceptez de commencer avec une formule tiers ou intermédiaire, payez rubis sur l’ongle, évitez tout nouveau sinistre, et au bout de 2 ans sans accroc, vous retrouverez des conditions normales. Astuce pour limiter la casse : si vous possédez plusieurs véhicules, assurez d’abord votre auto chez un assureur classique, puis proposez-lui d’ajouter votre moto. Certains accepteront par fidélité client. Autre levier : privilégiez une petite cylindrée le temps de refaire votre réputation, une 500 cm³ sera plus facile à assurer qu’une 1000 sportive.

Collectionneur et propriétaire de moto ancienne : les spécificités à connaître

Votre machine a plus de 30 ans, une carte grise collection et vous la bichonnez plus que vous ne la roulez ? L’assurance moto de collection obéit à des règles particulières qui peuvent diviser votre prime par deux. Les assureurs spécialisés proposent des contrats valeur agréée : vous convenez d’un montant d’indemnisation dès la souscription, basé sur une expertise, et c’est ce montant qui sera versé en cas de sinistre total, sans décote pour vétusté. Magique pour les machines qui prennent de la valeur avec le temps. Les conditions : moto de plus de 25-30 ans selon les assureurs, carte grise collection, usage limité (en général moins de 3000 km/an), stationnement en garage fermé et souvent possession d’un véhicule moderne pour l’usage quotidien. Les primes défient toute concurrence : 150 à 300 € annuels tous risques pour des machines qui vaudraient 800 à 1200 € en assurance classique. Attention aux pièges : certains contrats collection imposent des restrictions d’utilisation (pas de trajets domicile-travail, participation à des rassemblements uniquement) et excluent les pilotes de moins de 25 ans. Vérifiez également la couverture des restaurations : si vous avez investi 15000 € dans la réfection complète d’une machine qui en valait 8000 € d’origine, l’assureur doit en tenir compte dans l’expertise initiale.

Matrice de décision : quelle formule pour quel profil ?

Après avoir décortiqué les profils et leurs besoins, reste à trancher concrètement.

Voici comment naviguer dans le dédale des formules pour trouver VOTRE assurance :

Comment interpréter la matrice selon votre budget disponible

Le tableau décisionnel qui suit croise huit profils types avec trois niveaux de couverture, chaque case indiquant la pertinence par un code couleur : vert pour recommandé, orange pour envisageable selon le budget, rouge pour en général inadapté. Prenons un exemple concret avec le profil jeune conducteur urbain sur moto récente. La formule tiers minimal apparaît en rouge : économie immédiate de 400 € annuels mais risque énorme en cas de chute solo ou de vol, vous assumez 100% des pertes sur une machine qui vaut encore 6000 à 8000 €. La formule intermédiaire s’affiche en vert avec un budget moyen de 950 € en province, 1400 € en région parisienne : elle couvre le vol, les dommages collision et inclut une protection corporelle de 500000 €. Le tous risques monte en orange : pertinent si la moto vaut plus de 10000 € ou si vous ne pourriez pas assumer une casse totale, budget 1200 à 1800 € selon la zone. Pour un motard confirmé sur roadster de 5 ans, l’équation change : le tiers étendu passe en orange (acceptable si la moto cote moins de 3000 €), l’intermédiaire en vert (meilleur rapport protection/prix à 450-650 €), le tous risques en rouge (surcoût injustifié de 300 € pour une machine qui a perdu 60% de sa valeur). Le senior sur moto ancienne voit le tiers étendu en vert si la cote est inférieure à 2000 €, l’intermédiaire en orange pour les machines entre 2000 et 5000 €, et le tous risques en rouge sauf collection à valeur agréée. Cette matrice n’est pas une vérité absolue mais un guide de réflexion : ajustez selon votre capacité à assumer une perte financière, votre aversion au risque et la valeur sentimentale de votre machine.

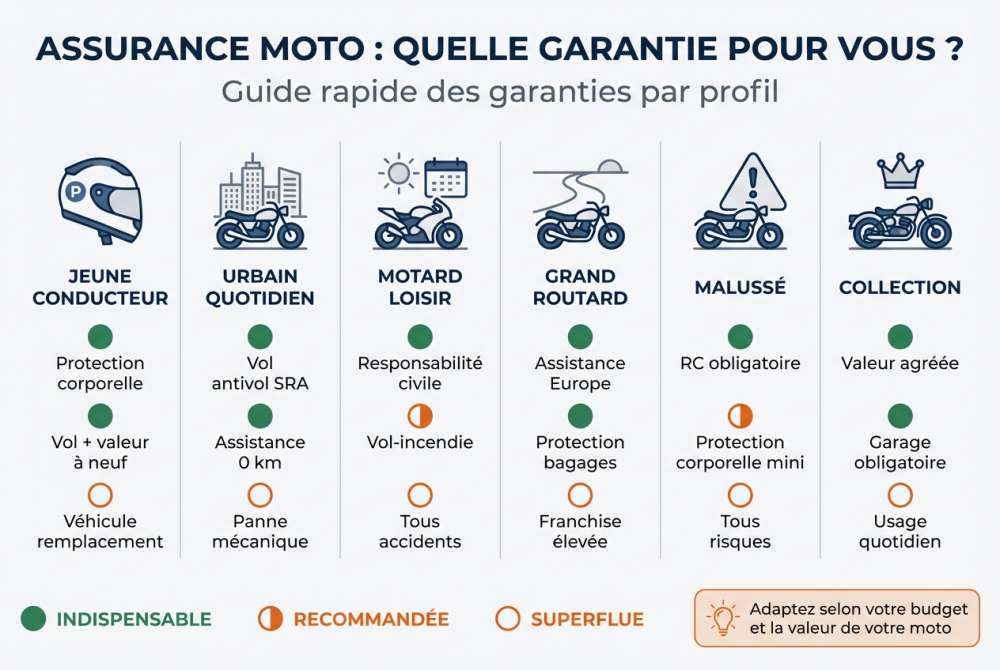

Les garanties complémentaires pertinentes par profil

Au-delà de la formule de base, les options font la différence entre un contrat adapté et un contrat générique. Le tableau suivant synthétise les garanties indispensables, recommandées et superflues selon six profils majeurs :

| Profil | Garanties indispensables | Garanties recommandées | Garanties superflues |

|---|---|---|---|

| Jeune conducteur | Protection corporelle élevée, Responsabilité civile | Vol avec valeur à neuf, Assistance 0 km, Garantie casque-équipements | Véhicule de remplacement, Protection juridique basique |

| Urbain quotidien | Vol avec antivol SRA, Dommages collision, Assistance 0 km | Protection accessoires amovibles, Garantie vandalisme | Assistance panne mécanique, Garantie bris de glace spécifique |

| Motard loisir | Responsabilité civile, Assistance rapatriement | Vol-incendie, Protection corporelle | Véhicule de remplacement, Garantie panne 0 km, Tous accidents sur moto ancienne |

| Grand routard | Assistance Europe étendue, Rapatriement pilote + moto, Protection bagages | Garantie équipements 3000 €+, Protection juridique internationale | Limitation kilométrique, Franchise élevée |

| Malussé | Responsabilité civile, Protection corporelle minimale | Assistance dépannage | Tous risques (souvent refusé), Options coûteuses |

| Collection | Valeur agréée, Stationnement garage | Garantie restauration, Protection rassemblements | Usage tous déplacements, Kilométrage illimité |

Pour le jeune conducteur, la protection corporelle constitue la garantie la plus rentable : une invalidité permanente de 30% suite à un accident peut représenter 150000 à 300000 € d’indemnisation selon le capital souscrit, là où économiser 200 € sur cette option revient à jouer à la roulette russe avec votre avenir. Le motard urbain doit impérativement sécuriser le vol et l’assistance 0 km : un vol de moto coûte en moyenne 8000 € de perte sèche sans garantie, et un dépannage en ville sans assistance vous facture 180 à 250 €. À l’inverse, la garantie bris de glace spécifique moto reste anecdotique : un compteur ou un rétroviseur cassé coûte 150 €, pas de quoi justifier 80 € de prime annuelle. Le passionné de roadtrips investira dans l’assistance géographique étendue (rapatriement depuis l’Espagne : 2500 € à vos frais sans garantie) et la protection bagages (vol de 2000 € d’équipements en pleine virée = vacances ruinées). Le collectionneur privilégiera la valeur agréée qui sécurise sa machine contre toute décote abusive : une 900 Bol d’Or de 1984 en état concours vaut 12000 € sur le marché des collectionneurs mais serait indemnisée 4000 € en valeur Argus standard.

Les erreurs fréquentes de choix selon les profils

La théorie c’est bien joli, mais dans la vraie vie, les motards commettent des erreurs classiques qui leur coûtent cher.

Jeune conducteur : la tentation risquée du tiers minimal

Je comprends la logique : vous venez de claquer 8000 € dans une 650 cm³, le permis vous a coûté 1200 €, l’équipement 1500 €, et l’assureur vous réclame 1400 € pour un tous risques. La tentation de descendre à 600 € avec un tiers minimal devient irrésistible. Sauf que cette économie de 800 € peut vous coûter 10000 € au premier accrochage. Le tiers ne couvre QUE les dégâts causés aux autres, jamais les vôtres. Vous glissez sur des gravillons dans un rond-point (cas ultra fréquent les trois premières années), vous cassez votre moto : 3500 € de réparation à votre charge. Vous vous faites voler votre machine devant chez vous : 8000 € de perte sèche, remboursement zéro. Pire encore, vous vous blessez sérieusement dans une chute solo : vos frais médicaux et votre perte de revenus restent à votre charge sans garantie protection corporelle. L’erreur vient d’un mauvais calcul : vous raisonnez prime annuelle sans intégrer le risque financier réel. Un jeune conducteur moto a statistiquement 4 à 5 fois plus de risques d’accident qu’un motard confirmé, et 70% de ces accidents surviennent sans tiers identifié. La bonne stratégie : acceptez la formule intermédiaire même si elle pèse lourd la première année, quitte à rogner ailleurs (reportez l’achat de la combinaison en cuir à 800 €, gardez votre blouson textile). Au bout de 3 ans sans sinistre, votre bonus descendra et votre prime avec, vous récupérerez largement votre investissement initial.

Motard urbain : négliger la garantie vol et accessoires

Stationner sa moto en rue à Paris, Lyon ou Marseille sans garantie vol, c’est comme laisser son portefeuille sur une table de bistrot en terrasse. Vous ALLEZ vous faire piquer, c’est juste une question de temps. Les chiffres parlent : une moto sur vingt se fait voler chaque année en région parisienne, une sur trente dans les grandes métropoles. Et contrairement aux idées reçues, ce ne sont pas que les sportives qui intéressent les voleurs. Les roadsters, trails et même les scooters partent régulièrement, soit pour revente à l’étranger, soit pour pièces détachées. L’erreur classique du motard urbain consiste à assurer le vol de la moto mais à négliger les accessoires et équipements. Résultat : on vous pique votre MT-07 avec le top-case contenant votre casque Shoei à 500 €, votre blouson Alpinestars à 400 € et votre antivol Abus à 150 €. L’assureur vous rembourse la moto mais refuse les 1050 € d’accessoires car non couverts au contrat. Autre piège : la franchise vol souvent élevée (10% de la valeur du véhicule avec minimum 300 €) et les conditions d’indemnisation. Certains assureurs exigent un antivol homologué SRA, un stationnement dans un lieu fermé la nuit, et refusent de couvrir le vol des éléments amovibles (top-case, sacoches, GPS) non fixés par antivol. Lisez les conditions générales avant de signer, et si vous stationnez systématiquement en rue, négociez une garantie vol avec franchise réduite et couverture étendue des accessoires jusqu’à 2000 € minimum.

Senior : sur-assurer une moto de faible valeur

À 62 ans avec un bonus de 0,50, vous roulez sur une Bandit 650 de 2012 qui cote 2800 €. Votre assureur vous propose un tous risques à 380 € annuels, vous acceptez sans réfléchir car « c’est pas cher et on est bien couvert ». Sauf qu’en cas de sinistre, vous toucherez au maximum 2800 € après expertise, soit 7 années de primes pour récupérer la valeur de votre moto. Pire : avec une franchise de 400 € sur les dommages, un accrochage qui génère 1200 € de réparation ne vous rapporte que 800 €. Cette sur-assurance coûte 200 € de trop chaque année par rapport à une formule tiers étendu qui couvrirait l’essentiel (vol, incendie, bris de glace) pour 180 €. L’erreur des seniors vient souvent d’un réflexe de prudence excessive : on a les moyens, on veut être tranquille, on prend le maximum. Raisonnement compréhensible mais économiquement absurde sur une machine dépréciée. La bonne question à se poser : « Si ma moto est détruite demain, est-ce que 2800 € d’indemnisation changent vraiment ma vie ? » Si vous pouvez assumer cette perte ou racheter une machine équivalente avec votre épargne, descendez en gamme de formule et réinvestissez l’économie dans une meilleure protection corporelle ou dans l’entretien de votre moto. À l’inverse, si vous roulez sur une machine récente ou de forte valeur (BMW GS, Goldwing, sportive), conservez le tous risques tant que la cote dépasse 8000 €. Le seuil de pertinence du tous risques se situe en général entre 6000 et 8000 € de valeur vénale : en dessous, le jeu n’en vaut pas la chandelle.

Faire évoluer son contrat avec son parcours motard

Une fois les pièges évités et le bon contrat souscrit, reste une question que trop de motards négligent : quand et comment faire évoluer son assurance moto ?

Les moments-clés pour renégocier ou changer d’assurance

Votre situation évolue, votre contrat doit suivre. Premier moment décisif : l’échéance anniversaire de votre contrat, seule occasion de résilier sans motif avec un préavis de deux mois. Profitez de cette fenêtre pour lancer un comparateur assurance moto et vérifier si votre tarif reste compétitif. Avec la loi Hamon, vous pouvez aussi résilier à tout moment après un an de contrat, l’occasion de renégocier si vous constatez un écart significatif avec la concurrence. Deuxième moment stratégique : le passage sous la barre des trois ans de permis. Votre statut de jeune conducteur disparaît, les surprimes tombent, réclamez immédiatement une révision tarifaire à votre assureur ou changez de compagnie pour profiter d’un tarif normal. Certains assureurs appliquent la baisse automatiquement, d’autres attendent que vous le demandiez, ne leur faites pas de cadeau. Troisième timing : le changement de moto. Vous passez d’une sportive de 130 chevaux à un trail de 90 chevaux ? Exigez une baisse de prime immédiate, l’écart peut atteindre 300 à 500 € annuels. Inversement, si vous montez en gamme, déclarez-le rapidement sous peine de nullité du contrat en cas de sinistre. Quatrième occasion : un déménagement. Quitter Paris pour la province peut diviser votre prime par deux, un changement de région justifie toujours une renégociation. Surveillez votre bonus : chaque année sans sinistre vous fait gagner 5%, au bout de 13 ans vous atteignez le bonus maximal de 0,50, le moment idéal pour faire jouer la concurrence et obtenir les meilleurs tarifs du marché.

Anticiper l’évolution de votre profil dans les 3-5 prochaines années

Plutôt que de subir les changements tarifaires, anticipez-les pour optimiser votre budget sur la durée. Si vous avez 24 ans aujourd’hui, vous savez qu’à 25 ans votre prime baissera de 20 à 30%, planifiez ce moment pour renégocier ou changer d’assureur. Si vous envisagez un déménagement en province d’ici deux ans, gardez en tête que votre prime pourrait baisser de 40%, information utile pour vos calculs de budget. Vous roulez actuellement 15000 km par an en trajets domicile-travail mais prévoyez de télétravailler trois jours par semaine l’année prochaine ? Votre kilométrage va chuter à 8000 km, une modification qui justifiera une baisse de prime de 15 à 20%. Anticipez également l’évolution de votre parc : si vous comptez acheter une moto de collection dans trois ans, renseignez-vous dès maintenant sur les assureurs spécialisés et leurs conditions d’éligibilité. Certains exigent de posséder une moto moderne en parallèle, d’autres imposent un garage fermé, autant de critères à intégrer dans votre projet d’achat. Le diagramme suivant illustre un parcours type sur vingt ans avec les ajustements recommandés à chaque étape clé :

timeline

title Parcours motard type et ajustements d'assurance sur 20 ans

2025 Permis moto : Formule intermédiaire obligatoire : Surprime jeune conducteur 100%

2028 Fin surprime : Passage bonus 0,85 : Renégociation -30% de prime

2032 Moto collection : Ajout contrat valeur agréée : Garage fermé requis

2038 Changement usage : Passage loisir 5000 km/an : Réduction prime 25%

2042 Senior 50 ans : Bonus maximal 0,50 : Meilleur tarif marché

2045 Moto ancienne : Passage tiers étendu : Économie 200€/an

Cette vision à long terme permet de lisser vos coûts d’assurance et d’éviter les mauvaises surprises. Un motard qui pilote de 25 à 65 ans paiera en moyenne 25000 à 35000 € d’assurance sur sa vie de motard, autant optimiser chaque étape.

Témoignages : 5 motards expliquent leur choix d’assurance

La transition entre théorie et pratique passe toujours mieux avec des exemples concrets.

Voici cinq parcours réels qui illustrent les bons choix comme les erreurs à ne pas reproduire :

Mathieu, 23 ans, Yamaha MT-07 de 2023, permis depuis 8 mois. Premier réflexe après l’achat de sa moto neuve à 8200 € : souscrire au tiers pour économiser 700 € sur la prime annuelle. Trois mois plus tard, chute sur route mouillée sans tiers impliqué, 2800 € de casse non remboursés. « J’ai été CON, j’avoue. J’ai voulu gratter 700 balles et je me suis pris 2800 € dans la gueule. Depuis je suis passé en intermédiaire avec protection corporelle à 1100 € par an, et franchement je dors mieux. » Mathieu a aussi négocié le stationnement en garage chez ses parents pour réduire sa prime de 15%. Erreur évitée après coup : avoir souscrit la garantie équipements qui lui a remboursé 800 € de blouson et casque endommagés lors de sa chute.

Sophie, 38 ans, Honda NC750X de 2018, permis depuis 12 ans, bonus 0,60. Usage mixte trajets domicile-travail (40 km quotidiens) et balades week-end, 12000 km annuels. Formule intermédiaire à 480 € avec vol, dommages collision, assistance 0 km et protection accessoires 2000 €. « J’ai comparé pendant des heures sur plusieurs sites, l’écart entre le moins cher et le plus cher atteignait 350 € pour des garanties équivalentes. J’ai choisi un assureur spécialisé moto plutôt qu’une généraliste, leur connaissance du deux-roues fait la différence en cas de sinistre. » Sophie a refusé le tous risques jugé trop cher (720 €) pour une moto qui cote 5800 €, choix pertinent selon son profil.

Bernard, 59 ans, BMW R1200GS de 2014, permis depuis 35 ans, bonus 0,50. Grand routard qui avale 18000 km par an en France et Europe, sa machine cote encore 9500 €. Formule tous risques à 620 € avec assistance Europe étendue, rapatriement pilote + moto, protection bagages 3000 € et garantie équipements. « J’ai pris le tous risques parce que je roule vraiment beaucoup et loin, une panne ou un accident en Norvège sans assistance coûterait une fortune. J’ai eu un souci en Écosse l’année dernière, l’assureur a géré le rapatriement de ma GS et mon billet retour, 3200 € de frais pris en charge. » Bernard a aussi souscrit la protection juridique internationale, bien utile pour les litiges à l’étranger.

Karim, 44 ans, Ducati Monster 821 de 2016, malus 1,25 suite à deux accidents responsables. Parcours chaotique avec une résiliation pour non-paiement en 2023, obligé de passer par un assureur spécialisé profils résiliés. Formule tiers étendu à 890 € (contre 420 € pour un profil standard), soit plus du double. « Ça fait mal au portefeuille mais j’ai pas le choix. Mon objectif c’est de tenir deux ans sans accroc pour retrouver des tarifs normaux. J’ai vendu ma Panigale pour prendre un Monster moins typé, ça aide aussi pour l’assurance. » Karim paie cash les conséquences de ses erreurs passées mais a compris la leçon.

Véronique, 54 ans, Triumph Bonneville T120 de 1973, carte grise collection, permis depuis 28 ans. Passionnée de motos anciennes, elle roule 2500 km par an en rassemblements et balades dominicales. Contrat collection valeur agréée à 220 € tous risques pour une moto expertisée à 11500 €. « Une assurance classique m’aurait coûté 650 € et n’aurait jamais reconnu la vraie valeur de ma Triumph restaurée. Avec le contrat collection, on a fait expertiser la moto par un spécialiste, établi une valeur à 11500 €, et c’est ce montant qui sera versé en cas de destruction totale. Pour 220 € par an, je suis TRANQUILLE. » Seule contrainte : justifier chaque année du kilométrage limité et du stationnement en garage fermé.

Foire aux questions

Sources

- https://www.april-moto.com/assurance-moto/

- https://www.netvox-assurances.fr/communication/actualites/assurance-moto-laquelle-choisir/

- https://www.april-moto.com/assurance-moto/